电源管理芯片是一种在电子设备中负责电能变换、分配和监控的芯片,其功能一般包括电压转换、电流控制、低压差稳压、动态电压调节、电源开关时序控制等供配电管理。随着新能源汽车、物联网和5G通信等行业的快速发展,对高效、智能的电源管理解决方案需求将持续增长,电源管理芯片发展前景广阔。

一、产业链

电源管理芯片产业链上游为半导体材料与设备供应,半导体材料包括硅晶圆、光刻胶、电子特气、湿化学品、靶材、封装材料等,半导体设备包括光刻机、刻蚀机、薄膜沉淀设备等。中游为电源管理芯片的设计与制造环节,按照功能分类,电源管理芯片可以分为充电管理芯片、AC/DC转换器、DC/DC转换器、充电保护芯片、无线充电芯片、驱动芯片等类型。下游为应用领域,主要包括消费电子、汽车电子、通讯设备、工业控制、医疗仪器、物联网、人工智能等。

二、上游分析

1.半导体材料

(1)半导体硅片

受到全球半导体行业高库存水平影响,半导体硅片市场的复苏不及预期。2024年全球半导体硅片整体销售额约115亿美元,同比减少6.5%,出货量约12266百万平方英寸,同比下滑减2.7%,创近年来新低。受益于存储、AI以及大数据相关应用的强劲驱动,半导体硅片市场有望在2025年出现复苏,恢复增长趋势。2025年全球半导体硅片销售额将达到125亿美元。

(2)半导体光刻胶

随着半导体行业的快速发展,特别是先进制程技术的不断推进,对高端光刻胶的需求将持续增长,市场规模进一步扩大。2024年中国光刻胶市场规模约为80.5亿元,同比增长25.39%。2025年中国光刻胶市场规模将达到97.8亿元。

(3)电子特气

随着半导体技术的不断进步,对电子特气的纯度和质量要求也在不断提高,中国电子特气市场规模呈现快速增长态势。2024年中国电子特气市场规模约262.5亿元。2025年中国电子特气市场规模将达279亿元。

(4)重点企业

中国半导体材料行业历经多年发展,虽已基本实现重点材料领域的布局或量产,但产品整体仍以中低端为主。部分高端产品如ArF光刻胶已通过一些企业认证,硅片、电子气体、氢氟酸、靶材中的部分高端产品也已取得突破并打入台积电、三星、中芯国际等全球龙头公司供应链,不过高端材料依然被海外厂商主导,在产能及市场规模方面与海外厂商差距明显,中国大陆自主化率不高,国产化替代需求迫切。

2.半导体设备

(1)市场规模

半导体设备包括光刻机、刻蚀机、薄膜沉淀设备、涂胶显影设备、离子注入机等,这些设备的性能直接影响芯片的制造精度和质量。2024年全球半导体设备市场规模快速增长,达到1192亿美元,较上年增长11.3%。2025年全球半导体设备市场规模将达到1398.2亿美元。

(2)市场结构

半导体设备包括前端制造设备、后端封装设备、后端测试设备,2024年全球半导体前端设备市场规模为1061.2亿美元,市场占比达到了89%,后端封装设备和量测设备市场规模较小,合计市场占比为11%。

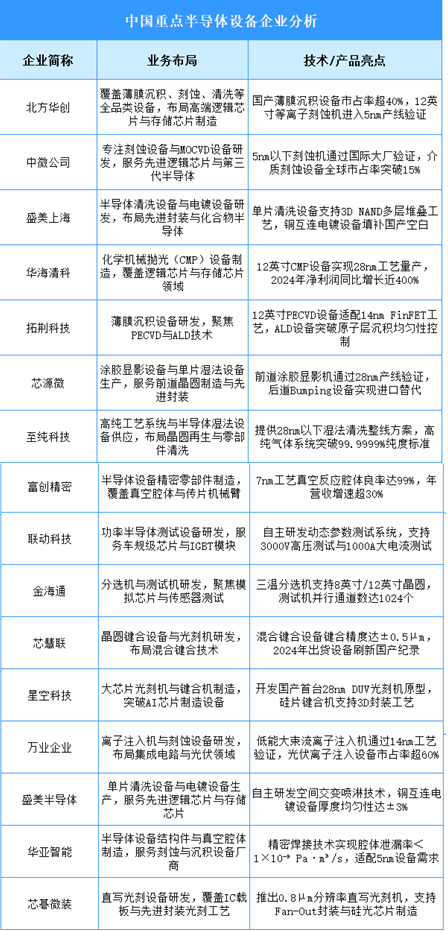

(3)重点企业

半导体设备是半导体产业的先导、基础产业,具有技术壁垒高、研发周期长、研发投入高、制造难度大等特点,是半导体产业中最难攻克却至关重要的一环。国产半导体设备厂商在光刻、刻蚀、薄膜沉积、清洗、CMP等领域的技术水平和市场份额逐步提升,但在高端光刻设备、离子注入机、测试设备等领域的国产化率仍较低,国产替代空间较大。

三、中游分析

1.全球电源管理芯片市场规模

全球电源管理芯片市场规模持续增长, 2024年全球电源管理芯片市场规模达到486亿美元,近五年年均复合增长率达10.2%。2025年全球电源管理芯片市场规模将达到526亿美元。

2.中国电源管理芯片市场规模

随着5G通信、新能源汽车、物联网等新兴领域的快速发展,中国电源管理芯片市场规模快速增长。中国电源管理芯片的市场规模从2020年的768亿元增至2024年的1246亿元,实现了12.9%的复合年增长率。2025年中国电源管理芯片市场规模将达到1417亿元。

3.电源管理芯片细分市场占比

从细分市场来看,标准电源管理芯片市场占比最大,达14%,其次为DC-DC(含LDOs)在电源管理芯片共占比22%,定制电源管理芯片和BMIC均占比8%。

4.本土电源管理芯片公司营收

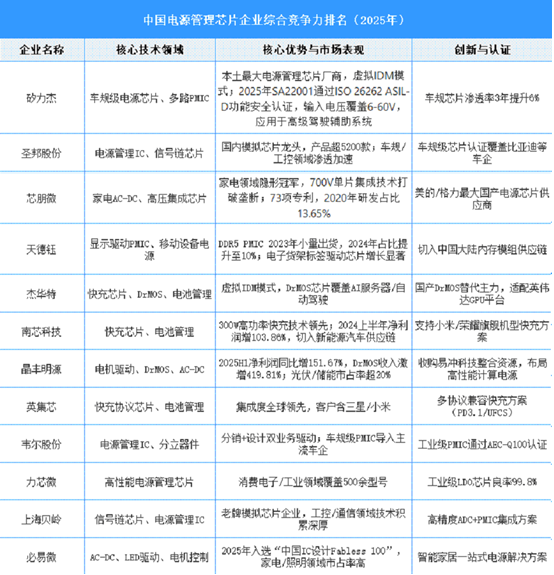

2024年中国本土电源管理芯片营收TOP10公司中,矽力杰以41.14亿元位居榜首,南芯科技(25.63亿元)、圣邦微电子(21.82亿元)、天德钰(20.98亿元)、杰华特(16.46亿元)紧随其后。这些企业通过技术创新和市场拓展,在消费电子、汽车电子、工业等领域取得显著增长,研发投入持续增加,产品线不断丰富,推动本土电源管理芯片产业快速发展。

5.中国电源管理芯片企业综合竞争力排名

从竞争格局来看,国际厂商德州仪器(TI)、亚德诺(ADI)、英飞凌、罗姆、微芯、日立等,占据全球市场的较大份额。圣邦股份、长晶科技、杰华特、南芯科技、晶丰明源等国内企业在政策支持与市场驱动下,逐步突破中低端市场,但高端领域仍需突破技术瓶颈。

四、下游分析

1.下游应用占比情况

电源管理芯片应用领域很广,几乎覆盖了所有需要电源转换、电量监控和保护的领域。从应用占比来看,通讯、数据处理、工业医疗三大领域占比均超过20%,消费电子占比18%,汽车电子、军事航空分别占比9%和1%。

2.消费电子

消费电子如智能手机、平板电脑、笔记本电脑、TWS耳机等可穿戴设备,对电源管理芯片的性能和小型化有较高要求,需求量大且更新换代快,推动电源管理芯片技术升级。2024年中国消费电子市场规模达到约19772亿元,近五年年均复合增长率为2.65%。2025年中国消费电子市场规模将达到20156亿元。

3.汽车电子

汽车电子包括新能源汽车电控系统、车灯LED驱动、电机控制驱动IC等,车规级电源管理芯片需满足高可靠性、高安全性及长寿命等严格标准,随着新能源汽车产业发展,其市场规模持续扩大。2024年中国汽车电子市场规模约为1.22万亿元,较上年增长10.95%。2025年中国汽车电子市场规模将达到1.28万亿元。